Miután az OPEC+ október 5-én úgy döntött, hogy novembertől napi 2 millió hordóval csökkenti az olajkitermelést, a globális határidős olajpiacon ismét felerősödtek a bullish és bearish fogadások.„Az OPEC + két nagy új változás mélyreható csökkentése által érintett kőolaj határidős piaca immár spekulatív tőkehozzájárulás a kőolaj határidős bikapiacára, a második pedig sok információs szervezet, rövidre vágott nyersolaj határidős pozíciók, mert rájöttek, hogy Amíg az olajárak alacsonyak, az OPEC+ folytathatja a kitermelés visszafogását, amíg az ár vissza nem emelkedik az elismert szintjükre.”A kőolaj határidős bróker azt mondta a riporternek.

Miután az OPEC+ október 5-én úgy döntött, hogy novembertől napi 2 millió hordóval csökkenti az olajkitermelést, a globális határidős olajpiacon ismét felerősödtek a bullish és bearish fogadások.„Az OPEC + két nagy új változás mélyreható csökkentése által érintett kőolaj határidős piaca immár spekulatív tőkehozzájárulás a kőolaj határidős bikapiacára, a második pedig sok információs szervezet, rövidre vágott nyersolaj határidős pozíciók, mert rájöttek, hogy Amíg az olajárak alacsonyak, az OPEC+ folytathatja a kitermelés visszafogását, amíg az ár vissza nem emelkedik az elismert szintjükre.”A kőolaj határidős bróker azt mondta a riporternek.A Commodity Futures Trading Commission legfrissebb adatai szerint a spekulánsok nettó hosszú pozíciói a Brent és WTI nyersolaj határidős ügyleteiben az előző héthez képest 53 179 kontraktussal, október 4-re 373 467-re emelkedtek, ami az elmúlt 11 hét legmagasabb értéke."

A CTA stratégiai alapnak és a nyersanyagbefektetési alapnak azonban még nem kell visszatérnie a kőolaj határidős piacára, így az OPEC+ jelentős csökkenése miatti olajár-emelkedés korlátozott marad.”A nyersolaj határidős bróker tompa.A WTI fő szerződése hordónként 85,4 dollárról 93,3 dollárra emelkedett, miután az OPEC+ napi 2 millió hordóval csökkentette kitermelését, de visszaesett 89 dollár körüli szintre, ahogy a dollárindex az elmúlt két napban emelkedett – mutatott rá Datayes.„Az erős dollártól való félelem is a fő oka annak, hogy a hagyományos hosszú olajalapok, mint például a CTA-alapok és az árualapok, lassan használják ki az OPEC+ és a termeléscsökkentés előnyeit, hogy visszatérjenek a határidős hosszú olajpiacra.”Helima Croft, a BC Capital Markets globális nyersanyagstratégiájának vezetője.Egyelőre arra várnak, hogy ki nyeri meg az OPEC és az erős dollár csatáját, hogy eldöntsék a következő befektetési döntést.Zou Zhiqiang, a Fudan Egyetem Közel-Kelet Tanulmányok Központjának kutatója úgy véli, hogy Szaúd-Arábia és más OPEC+-országok főként saját nemzeti érdekeik alapján határozott, napi 2 millió hordóval csökkentik a termelési kapacitást.Ez azért van, mert az olajáraknak viszonylag magasnak kell maradniuk ahhoz, hogy több bevételhez jussanak a gazdaságuk támogatásához.De kétségtelen, hogy ez sérti az amerikai érdekeket.Mert az USA aktívan használja az erős dollárt az olajárak leszorítására, ezáltal csökkentve az USA inflációját.

A Wall Street-i fedezeti alapok több menedzsere azt mondta újságíróknak, hogy túl korai lenne megjósolni a kőolajpiaci ármegállapítási jogért folyó új harc kimenetelét.Az azonban világos, hogy az OPEC+ nem fogja sokáig tolerálni az olajárak csökkenését, hogy aláássák alapvető érdekeit.Ez arra késztette a befektetőket, akik új csúcsra fogadnak a dollárra, hogy tartózkodjanak az alacsonyabb olajárakra tett nagy fogadásoktól, a növekvő politikai kockázatok tudatában.A riporterek megtudták, hogy az OPEC+ október 5-én úgy döntött, napi 2 millió hordóval csökkenti a kőolajtermelést, ami serkentette a vásárlási kedvet a globális határidős kőolajpiacon.„A múltban a határidős olajpiacon szinte a mennyiségi tőke uralta az árazási erőt, amelyet teljes mértékben az olajárak shortolása vezérelt a dollár új csúcsai mellett, függetlenül az olajkereslet és -kínálat fundamentális változásaitól. ”A kőolaj határidős brókerei elmondták újságíróknak.Ez arra késztette sok befektetőt, hogy úgy gondolja, hogy az olajárak alulértékeltek, hogy távol maradjanak.Véleménye szerint a kormányzat pontosan ezt akarja.Ennek az az oka, hogy az erős dollár alacsonyan tartja az olajárakat, ami nagymértékben tompíthatja az Egyesült Államok inflációs nyomását.Az OPEC+ napi 2 millió hordós kitermelés csökkentésére vonatkozó döntésével azonban „lazult” a jelenlegi helyzet, amikor a mennyiségi tőke uralja a határidős olajárakat.Az elmúlt héten egyre több spekulatív és eseményvezérelt alap lépett be a legalacsonyabb árak vadászatára, így a WTI fő szerződése hordónként 90 dollár fölé került.Tonly Datayes adatmegjelenítés, a dagály vásárlására irányuló határidős kőolaj spekulatív tőke alja, emelkedés szeptember vége óta, amikor az OPEC+ piaci spekulációja, vagy egy hatalmas termelés spekulatív tőkebeáramlást eredményezett, a fő hajtóerő a WTI határidős nyersolaj kontraktus ára elérte a mélypontot 13%-nál többször, és még sok spekulatív tőke is „figyelmen kívül hagyja” a dollárt, hogy visszafogja az olajárak hatását, ugorjon be és vásárolja meg az olaj árát.Beszédes, hogy a dollárindex az elmúlt két hétben csak 114,78-ról 113,12 körülire húzódott vissza, míg a fő WTI-kontraktus 76,25 dollárról 89 dollár körülire pattant hordónként.„Emögött egyre több spekulatív tőke fogad arra, hogy a határidős olajügyletek az erős dollárról tartósan 95-100 USD/BBL-re pattannak vissza.Mert az OPEC+ ezt szeretné látni.”

A kőolaj határidős brókerelemzése szerint.Tisztában vannak azzal is, hogy az OPEC+ az erős dollár olajárakra gyakorolt nyomasztó hatásával szembesülve olyan intézkedéseket hozhat, mint például a kitermelés jelentős csökkentése az olajárak fellendítése érdekében, ami sikeresebbé teszi az alsó vásárlási stratégiát.A riporterek azt is megtudták, hogy az elmúlt héten sok fogadás a Federal Reserve-re, hogy folytassa a hamiska kamatemelést, a befektetési intézmények is csendben csatlakoztak ahhoz a táborhoz, hogy megvásárolják az olajárakat.Mivel úgy gondolják, hogy a Fed-nek folytatnia kell a kamatemelési stratégiáját mindaddig, amíg az olajárak fellendülése magasan tartja az inflációt az Egyesült Államokban, ezért jutalmul a kamatderivatívák piacán nagyobb többlethozamot kapnak.Miért lassan léptek be a hagyományos olajbikák Érdemes megjegyezni, hogy a pénzügyi piacokat az is aggasztja, hogy az OPEC+ napi 200 hordós kitermeléscsökkentése mekkora lendületet jelent az olajárakon."Az elmúlt két napban az erős dollár visszatért, és a WTI nyersolaj ára zuhant, miután hordónként 93 dollárt ért el."A kőolaj határidős brókerei őszintén mondták az újságíróknak.Ennek az az oka, hogy amint a kvantitatív tőke meglátta a dollárindex fellendülését, gyorsan növelte short pozícióját a kőolaj határidős ügyleteiben, ami az olajárak megfelelő eséséhez vezetett.Véleménye szerint, mivel a mennyiségi tőke a határidős kőolajpiac kereskedési volumenének mintegy 30%-át teszi ki, az OPEC+ drasztikus kitermeléscsökkentéseiből adódó olajár-emelkedés valószínűleg „rövid életű”, ha a hagyományos hosszú kőolajtőke, mint pl. mint CTA stratégiai alapok és árualapok, nem tér vissza a kőolaj határidős piacára.

A Wall Street-i CTA stratégiai alap vezetője újságíróknak elmondta, hogy bár mindig is azt hitték, hogy az olajárak alulértékeltek, továbbra is rendkívül óvatosak az OPEC+ nagy kitermeléscsökkentései által hozott profitvásárlási lehetőségekkel szemben.Attól tartanak, hogy az OPEC+ nem tud visszaszerezni beleszólást az olaj árába.A probléma az, hogy a kőolaj határidős ügyletei dollárban vannak árazva, és mindaddig, amíg a Fed folyamatosan emeli a kamatokat, és rekordmagasságba küldi a dollárt, a nyersolaj ára végül jelentős lefelé irányuló nyomással szembesül.„Mi több, az európai energiaellátási zűrzavar az európai gazdaság gyors recessziójához és az euró árfolyamának meredek eséséhez vezet, ami a dollárindex passzív emelkedéséhez vezetett, ami nagyobb nyomást gyakorol az olajárakra. ”Beszélt.Nem sok CTA-stratégiai alap és nyersanyagalap tért vissza vételi pozícióba a határidős kőolajügyletekben, egy másik ok, hogy az olajárak meredek zuhanása miatt „óvakodtak” új lehetőségek vásárlásától.

A riporter sokakat megért, még akkor is, ha néhány CTA stratégiai alap és alsó határidős olaj árualapok belépnek, a pénzük is meglehetősen korlátozott, az egyik fontos oka annak, hogy a Fed kamatemelése élesen megőrzi, a növekvő költségek kihasználása, az alapok megteremtése. A rendelkezésre álló tőkeáttételi források erősen korlátozottak, és az olajár-ingadozásokat nehéz nagyobb mértékben befolyásolni.„Ez egy fontos oka annak, hogy sok árualap és CTA inkább elszalasztja ezt a nyereségvásárlási lehetőséget ahelyett, hogy kockáztatna, és inkább megvárja az OPEC+ és az erős dollár közötti eredményt, mielőtt meghozná a következő befektetési döntését.”– mondta Stephanie Lang, a Homrich Berg befektetési igazgatója.

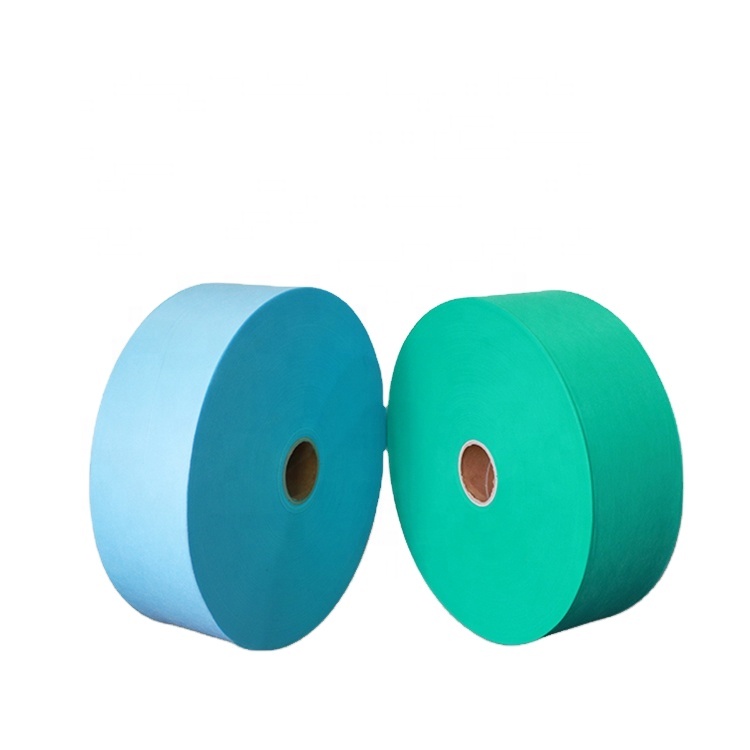

„A nem szőtt szövetünk alapanyaga, a polipropilén kőolajfeldolgozás terméke.A kőolaj nemzetközi ára közvetlenül befolyásolja nyersanyagaink határidős árát, és nem szőtt szöveteink árát is.Kérjük, előre gondoskodjon a készletkészletről és a pótlási tervről.” – mondta Mason, a Henghua Nonwoven cégnél.

Feladás időpontja: 2022.10.14